О последних изменениях налогообложения в курортном бизнесе

4002

О последних изменениях налогообложения в курортном бизнесе

В этом году курортный сезон в Краснодарском крае стартовал с некоторым запозданием, и тому было несколько причин.

Во-первых, сами россияне не торопились к морю из-за погодных сюрпризов, которых Небесная канцелярия в конце мая в достаточном количестве уготовила для многих регионов.

Во-вторых, сюрпризов ждали от наших законодателей – ведь депутаты уже приучили граждан к тому, что каждый раз перед уходом на парламентские каникулы Дума подбрасывает нам очередной законопроект.

Ну, а в-третьих, сами предприниматели, специализирующиеся на курортном бизнесе, выдержали паузу в начале сезона. Ведь несколько месяцев межсезонья экономисты и политики, чиновники и юристы горячо дискутировали на тему бизнеса в курортной сфере, где малый сектор экономики занимает внушительную часть, во многом благодаря присутствию в курортно-туристической сфере полумиллионной армии самозанятых граждан и индивидуальных предпринимателей. Именно их деятельность в Краснодарском крае (места размещения, курортный и пляжный сервис, туризм, экскурсионная деятельность, изготовление и реализация товаров художественных промыслов и сувениров) играет важную роль в развитии этой отрасли.

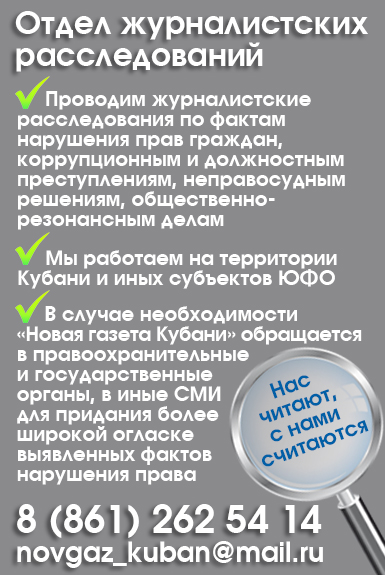

Как это отражается на экономике региона, «НГК» подробно пояснили в Управлении ФНС России по Краснодарскому краю.

Так, за 2018 год налоговые поступления и страховые взносы налогоплательщиков курортной отрасли составили 16,7 млрд руб., а это на 9% выше показателей за 2017 год (15,3 млрд руб.). Удельный вес поступлений в краевом бюджете составил в 2018 году более 7%. Такому приросту почти в полтора миллиарда рублей за год способствовали не только инвестиции в курортную отрасль, но и массовая легализация бизнеса. В 2017 – 2018 годах очень многие предприниматели и самозанятые граждане встали на налоговый учет и задекларировали свои доходы.

Это связано, прежде всего, с тем, что многих из них привлекла упрощенная система налогообложения (УСН), при которой налогоплательщик может выбрать для себя наиболее приемлемую схему: либо «доходы минус расходы», либо «налог на прибыль».

Кроме того, как уточнили «НГК» в краевом Управлении ФНС России, предприниматели в этой сфере также могут избрать и патентную систему налогообложения или ЕНВД – единый налог на вмененный доход.

Кстати, Налоговым кодексом РФ предусмотрено освобождение индивидуальных предпринимателей, применяющих УСН, ЕНВД, от обязанности по уплате налога на имущество физических лиц. Но это освобождение касается только имущества, используемого для предпринимательской деятельности, за исключением некоторых налогооблагаемых объектов (подробно об этом – в п.п. 2 – 10 ст. 378.2 НК РФ).

По земельному налогу льготы для предпринимателей-«курортников» не предусмотрены. Перечень категорий налогоплательщиков, освобождаемых от уплаты земельного налога, установлен в ст. 395 НК РФ. В него не включены индивидуальные предприниматели, применяющие УСН, ЕНВД, либо самозанятые граждане.

Однако среди самозанятых и ИП в сфере курортного сервиса есть немалый процент людей преклонного возраста, а также граждан с ограниченными физическими возможностями. Для данной категории каждое посещение налоговой инспекции (а при УСН это приходится делать ежеквартально) – этой стресс.

Но налоговыми органами учтены трудности и этих граждан.

«Данные категории налогоплательщиков (пожилые пенсионеры, инвалиды. – Прим. ред.) могут направить налоговую отчетность в виде почтового отправления с описью вложения, представить в электронной форме (по телекоммуникационным каналам связи с усиленной квалифицированной электронной подписью), а также воспользоваться электронным сервисом «Представление налоговой и бухгалтерской отчетности» на официальном сайте ФНС России», – прокомментировали в пресс-службе УФНС России по Краснодарскому краю.

В любом случае, будь то пенсионер, или инвалид, другое физическое лицо, – каждый, кто получил дополнительный источник дохода от сезонной сдачи жилья в наем, необходимо самостоятельно представить в налоговую инспекцию по месту учета декларацию по форме 3-НДФЛ. Налоговая ставка для расчета необходимого к уплате налога при этом составляет 13% от полученного дохода. То есть не выше, чем платится подоходный налог.

Но при этом, предупреждают в УФНС России, необходимо учесть тот факт, что, если физическое лицо целенаправленно приобретает недвижимость для сдачи его в аренду, с целью систематического получения прибыли, то это является предпринимательской деятельностью. И тогда надо регистрировать статус индивидуального предпринимателя. А налоговая ставка будет зависеть от выбранной системы налогообложения, каковыми являются УСН, ЕНВД, патентная или общая система налогообложения.

Что касается налоговой легализации самозанятых граждан, то в УФНС России отметили, что с 1 января 2019 года Федеральным законом от 27 ноября 2018 года №422-ФЗ установлен новый специальный налоговый режим – «Налог на профессиональный доход», который, по мнению экономистов-экспертов, поможет вывести из тени целую армию самозанятых «нелегалов». Только пока действие данного пилотного проекта распространяется лишь на территорию города Москвы, Московской, Калужской областей и республики Татарстан.

«Эта новая система, в том числе, позволяет установить статус самозанятого гражданина и лицу, которым производится сдача в аренду жилой площади в квартире, доме, на даче, – пояснили в пресс-службе УФНС России. – Налог для самозанятых граждан в 2019 году от аренды жилья физическим лицам составляет 4%, при условии, что доход за год не превысит 2,4 млн руб.».

Увы, Краснодарский край в данном эксперименте пока не участвует. Однако министр финансов РФ Антон Силуанов поручил Министерству финансов Российской Федерации и Федеральной налоговой службе России проанализировать работу новой системы и предоставить доклад о ее результатах, а также подготовить предложения по распространению специального режима как полноценно действующего на всей территории страны уже в 2020 году.

Сергей ЛАДОЖСКИЙ