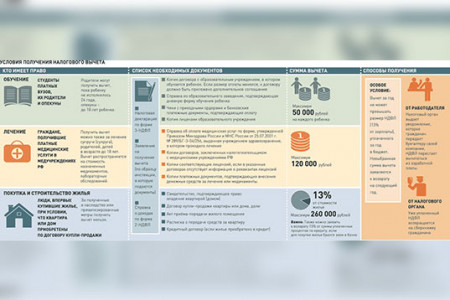

Вы можете вернуть от государства часть выплаченных налогов, если тратите деньги на лечение или обучение детей

2246

Оказалось, не все граждане знают, что могут вернуть от государства часть выплаченных налогов, если тратят деньги на лечение или обучение детей на платной основе.

Проведя небольшой выборочный опрос среди наших читателей, мы обнаружили, что большинство опрошенных очень хорошо осведомлены о том, что в налоговом законодательстве РФ предусмотрены определенные льготы тем гражданам, кто приобретает или продает недвижимость, – так называемый имущественный налоговый вычет. Об этой форме возврата налогоплательщику части уплаченных налогов хорошо знают и предприниматели, работающие с НДС. Однако удивило другое: те же опрошенные недоуменно пожимали плечами, когда им задавали вопрос: имеют ли они представление о том, что такое социальный налоговый вычет? Видимо, не надо было, потому и не интересовались. А ведь для тех, у кого есть на иждивении дети, за образование (обучение) которых надо платить, больные на попечении, за лечение которых тоже надо платить, кто жертвует свои собственные средства на благотворительные цели (среди моих друзей есть и такие), – им всем полезно знать, что, воспользовавшись своим правом на получение социального налогового вычета, вы можете, пусть незначительно, но все же уменьшить налоговое бремя на ваш семейный бюджет.

Говоря простым языком, это возврат налогоплательщику части удержанных налогов как одна из форм социальной поддержки определенной категории граждан. Он ведь официально так и называется: «социальный налоговый вычет».

Как рассказали «НГК» в УФНС по Краснодарскому краю, вы можете получать социальный налоговый вычет по расходам на лечение и (или) приобретение медикаментов, на оплату обучения детей в аккредитованных образовательных учреждениях, а также, если вы жертвовали часть своего дохода на благотворительность.

– Подать заявление на социальный налоговый вычет жители края могут уже с 1 января 2018 года в период декларационной кампании, – пояснила корреспонденту «НГК» управления Федеральной налоговой службы по Краснодарскому краю Елена Штеля. – Например, по окончании года, в котором была произведена оплата лечения и (или) приобретены медикаменты, вам необходимо будет заполнить налоговую декларацию по форме 3-НДФЛ и получить в бухгалтерии по месту работы справку по форме 2-НДФЛ о суммах, начисленных и удержанных налогов за соответствующий год, подготовить копии документов, подтверждающих степень родства с лицом, за которое было оплачено лечение или приобретение медикаментов, свидетельство о рождении ребенка (детей), если налогоплательщиком оплачено лечение или приобретение медикаментов для своего ребенка (детей) в возрасте до 18 лет;

свидетельство о браке, если налогоплательщиком оплачено лечение или приобретение медикаментов для супруги (супруга);

свидетельство о рождении налогоплательщика, если им оплачено лечение или приобретение медикаментов родителю (родителям)

свидетельство о рождении ребенка (детей), если налогоплательщиком оплачено лечение или приобретение медикаментов для своего ребенка (детей) в возрасте до 18 лет;

свидетельство о браке, если налогоплательщиком оплачено лечение или приобретение медикаментов для супруги (супруга);

свидетельство о рождении налогоплательщика, если им оплачено лечение или приобретение медикаментов родителю (родителям).

Подготовить комплект документов, подтверждающих право на получение социального налогового вычета по расходам на оплату лечения (включая санаторно-курортное). Все подготовленные документы подаются в налоговый орган по месту жительства.

ВРЕЗКА: 120 тысяч рублей – такова максимальная сумма расходов на лечение и (или) приобретение медикаментов, в совокупности с другими его расходами, связанными с обучением, уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение

Если в ходе лечения пришлось потратить значительные средства на дорогостоящие лекарства и препараты, вычет по расходам на оплату можно тоже получить, но при одновременном соблюдении следующих условий:

– расходные медицинские материалы были приобретены в ходе дорогостоящего лечения из Перечня медицинских услуг, при оплате которых предоставляется вычет;

– медицинское учреждение не располагает указанными медикаментами (расходными материалами), и их приобретение предусмотрено договором на лечение за счет пациента или лица, оплачивающего лечение;

– налогоплательщик получил из медучреждения справку, в которой указано, что дорогостоящие расходные материалы были необходимы для проведения дорогостоящего лечения;

– налогоплательщик получил в медицинском учреждении «Справку об оплате медицинских услуг для представления в налоговые органы» с кодом 2.

Для того, чтобы воспользоваться своим правом на налоговый вычет по расходам на обучение, налогоплательщику необходимо также до конца года заполнить декларацию по форме 3-НДФЛ, получить в бухгалтерии справку 2-НДФЛ, подготовить копию договора с образовательным учреждением на оказание образовательных услуг, в котором должны быть указаны реквизиты лицензии на осуществление образовательной деятельности (при отсутствии в договоре реквизитов лицензии необходимо предоставить ее копию), а в случае увеличения стоимости обучения – копию документа, подтверждающего данное увеличение, например, дополнительное соглашение к договору с указанием стоимости обучения.

– Хотелось бы еще раз обратить внимание читателей «НГК» на то, что социальные налоговые вычеты производятся с совокупной суммы затрат на лечение, медикаменты либо обучение, не превышающей 120 тысяч рублей в год, – подчеркнула Елена Штеля, добавив при этом, что документы на налоговый вычет можно еще успеть подать и в уходящем 2017 году.